El mundo financiero ha cambiado mucho en las últimas décadas, y uno de los cambios más significativos es la aparición de los préstamos entre personas, también conocidos como préstamos P2P (peer-to-peer). Esta forma de financiamiento se ha vuelto cada vez más popular debido a su accesibilidad y la posibilidad de evitar los métodos tradicionales de préstamo que a menudo incluyen la intervención de entidades bancarias.

Sin embargo, es fundamental preguntarse si los préstamos entre personas son realmente adecuados para ti. En este artículo, exploraremos en detalle qué son estos préstamos, cómo funcionan y cuáles son sus ventajas y desventajas. Al final, deberías tener una visión clara que te ayude a tomar una decisión informada.

Definiendo el Préstamo entre Personas

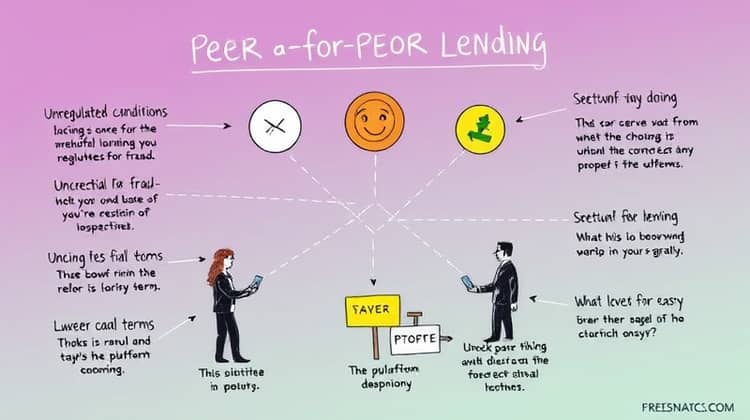

Los préstamos entre personas son acuerdos de financiamiento en los que una persona presta dinero a otra sin la intervención de entidades bancarias. Este tipo de préstamos se realiza a través de plataformas en línea que conectan a prestatarios y prestamistas, facilitando la transacción y estableciendo términos y condiciones que ambas partes deben aceptar.

Una de las características más notables de los préstamos entre personas es que suelen ofrecer tasas de interés más competitivas y menos requisitos que los préstamos tradicionales, lo que los hace atractivos para muchos. Sin embargo, este tipo de préstamo también conlleva riesgos, tanto para el prestatario como para el prestamista.

- Facilidad de acceso: no se requiere de un banco para llevar a cabo el préstamo.

- Menores requisitos: los prestatarios pueden calificar más fácilmente debido a la flexibilidad de las plataformas.

- Tasas de interés variables: pueden ser más competitivas que las de los bancos.

- En algunas plataformas, los prestamistas pueden elegir a quién prestar, lo que les permite diversificar su riesgo.

Dado esto, es esencial tener una comprensión clara de cómo estos préstamos funcionan y qué consideraciones hay que tener en cuenta antes de decidir utilizar este tipo de financiamiento.

Préstamos entre Personas vs. Préstamos Tradicionales

Los préstamos tradicionales generalmente son ofrecidos por bancos y otras instituciones financieras. Estos préstamos suelen incorporar procesos rigurosos de evaluación de crédito y estrictos términos y condiciones que los prestatarios deben cumplir para calificar.

Por otro lado, los préstamos entre personas eliminan muchos de estos requisitos burocráticos, lo que puede facilitar el acceso a financiamiento, especialmente para aquellos que podrían no calificar para un préstamo convencional.

- Los préstamos tradicionales tienden a tener tasas de interés más altas debido a la regulación y costos operativos.

- El proceso de aprobación suele ser más lento en instituciones financieras que en plataformas de préstamos entre personas.

- Las plataformas de préstamos entre personas ofrecen una mayor flexibilidad en términos de pago y plazos.

- Los préstamos entre personas pueden llevar menos requisitos de documentación.

No obstante, estos préstamos también pueden presentar ciertas limitaciones y riesgos que es importante considerar antes de optar por este método de financiamiento.

Ventajas de los Préstamos entre Personas

Una de las principales ventajas de los préstamos entre personas es la rapidez con la que se pueden obtener. A diferencia de los préstamos tradicionales que pueden requerir semanas para su aprobación, los préstamos en plataformas P2P a menudo pueden completarse en cuestión de días, lo que puede ser crucial en caso de una emergencia financiera.

Además, las tasas de interés suelen ser más bajas que las de las tarjetas de crédito o préstamos tradicionales, lo que permite a los prestatarios ahorrar dinero a largo plazo y pagar menos en intereses.

- Proceso simplificado: la mayoría de las plataformas permiten que los usuarios inicien el proceso de préstamo de manera rápida y sencilla.

- Acceso a préstamos más pequeños que pueden no ser rentables para los bancos.

- Reputación de prestamistas: los prestatarios pueden ver las calificaciones y opiniones de prestamistas anteriores.

- Flexibilidad de pago: muchas plataformas permiten que los prestatarios negocien plazos que se ajusten a sus necesidades individuales.

Estas ventajas han contribuido a que los préstamos entre personas ganen popularidad, pero es igualmente crucial considerar las desventajas que pueden surgir.

Desventajas de los Préstamos entre Personas

A pesar de las ventajas, los préstamos entre personas también tienen sus desventajas. Uno de los principales riesgos es que no siempre están regulados de la misma manera que los bancos, lo que puede dar lugar a condiciones desfavorables para los prestatarios.

Además, la falta de una estructura reguladora puede aumentar el riesgo de fraudes y estafas, lo que reitera la importancia de elegir plataformas de confianza y verificar la identidad de los prestamistas antes de aceptar cualquier acuerdo.

- Mayor riesgo de impago: a diferencia de los créditos tradicionales, puede haber menos recursos disponibles si un prestamista incumple con su obligación.

- Condiciones poco claras: en algunas plataformas, los términos del préstamo pueden no ser transparentes, lo que podría llevar a conflictos posteriores.

- Dependencia de plataformas: si la plataforma que medía el préstamo cierra, puede surgir complicaciones en el proceso de reembolso.

- Menos garantía en comparación con los bancos: los préstamos entre personas pueden tener una menor garantía de recuperación en caso de impago.

Es esencial que los prestatarios sopesen estos riesgos y desventajas al considerar si ingresa en este tipo de acuerdo financiero.

Factores a Considerar

Antes de decidir optar por un préstamo entre personas, hay varios factores a considerar que pueden influir en tu experiencia y éxito con el préstamo.

- Investiga sobre la plataforma: elige una plataforma confiable y de buena reputación.

- Comprende la tasa de interés y los términos del préstamo.

- Evalúa tu capacidad de pago y asegúrate de que puedes cumplir con los pagos.

- Considera la duración del préstamo y cómo afecta tus finanzas a largo plazo.

Tomar el tiempo para evaluar estos factores puede ayudarte a evitar problemas a futuro y garantizar que tomes decisiones informadas.

¿Cómo funcionan los préstamos entre personas?

Los préstamos entre personas funcionan principalmente a través de plataformas en línea que actúan como intermediarios entre prestamistas y prestatarios. Estas plataformas permiten que los prestamistas ofrezcan su dinero a los prestatarios en busca de financiamiento y establecen los términos del préstamo, como la tasa de interés y el cronograma de pago.

El proceso suele comenzar con la creación de un perfil en la plataforma, donde los prestatarios pueden detallar su necesidad de financiamiento y sus ingresos. Los prestamistas, a su vez, pueden revisar estos perfiles y decidir a quién quieren prestar su dinero, creando un sistema de financiamiento colectivo que puede beneficiar a todos los involucrados.

Las plataformas a menudo usan algoritmos para emparejar a los prestatarios con prestamistas adecuados, haciendo que el proceso sea más eficiente y accesible para todos.

Fuentes de préstamo de visión directa

Las fuentes de préstamo de visión directa son aquellas en las que los prestatarios pueden interactuar directamente con los prestamistas.

- Intercambios de ahorro entre amigos y familiares.

- Redes sociales donde los grupos pueden reunirse para ayudar a miembros en necesidad.

- Foros en línea donde se pueden conversar y establecer acuerdos personales.

Estas fuentes pueden ser útiles, pero también conllevan riesgos, especialmente cuando se trata de relaciones personales.

Plataformas de préstamos entre personas

Existen diversas plataformas de préstamos P2P que han proliferado en los últimos años. Estas plataformas ofrecen servicios variados, desde préstamos personales hasta financiamiento para pequeñas empresas. Al elegir una plataforma, es crucial investigar y comparar las diferentes opciones, así como considerar las tarifas y tasas de interés que ofrecen.

Algunas de las plataformas más reconocidas en el mercado incluyen Prosper, LendingClub y Mintos. Cada una tiene sus propias características y beneficios, por lo que es importante leer opiniones y hacer una elección informada.

¿Cuándo usar un préstamo entre personas?

Los préstamos entre personas pueden ser útiles en una variedad de situaciones, pero hay ocasiones en las que pueden ser más ventajosos.

- Cuando necesites financiamiento rápido para cubrir emergencias.

- Si no calificas para un préstamo tradicional debido a factores de crédito.

- Para financiar proyectos personales o inversiones pequeñas.

Es esencial evaluar tus circunstancias personales para asegurarte de que este tipo de préstamo es adecuado para tu situación específica.

Por qué evitarlos

A pesar de que los préstamos entre personas tienen sus beneficios, hay ciertas situaciones en las que podrían no ser aconsejables.

- Si no tienes una idea clara de cómo monetizar el préstamo.

- Cuando el monto a préstamo es demasiado grande y podría ser difícil de pagar.

- Si te encuentras en una situación financiera inestable, ya que un impago podría dañar tus relaciones con amigos o familiares.

Tomar la decisión de evitar estos préstamos en determinadas circunstancias puede ser crucial para proteger tus finanzas y relaciones personales.

Conclusión

Los préstamos entre personas ofrecen una alternativa interesante a los métodos de financiamiento tradicionales, con características que pueden ser tanto beneficiosas como arriesgadas. Al definir si este tipo de préstamo es adecuado para ti, es fundamental considerar todas las ventajas y desventajas, así como evaluar tu situación financiera actual.

Finalmente, cada prestatario debe sopesar las diferentes opciones disponibles y cómo se alinean con sus necesidades específicas antes de comprometerse a un préstamo entre personas. Así podrás asegurarte de que tomas la mejor decisión posible.