En un mundo donde el costo de la vida sigue aumentando, la gestión de nuestras finanzas personales se vuelve más importante que nunca. Las tarjetas de crédito son herramientas útiles, pero su uso indebido puede llevar a deudas difíciles de manejar debido a sus altos intereses. Refinanciar una tarjeta de crédito puede ser una estrategia efectiva para reducir la carga financiera, permitiéndote ahorrar dinero a largo plazo.

Al explorar opciones de refinanciamiento, es fundamental entender el por qué de esta decisión. Te ofrece la oportunidad de consolidar deudas, reducir las tasas de interés y mejorar tu puntaje de crédito, lo que puede ser beneficioso en el futuro si deseas obtener préstamos más atractivos.

Este artículo examinará las diversas opciones de refinanciamiento disponibles y los pasos necesarios para llevar a cabo este proceso, así como consideraciones importantes a tener en cuenta. Si estás considerando refinanciar tu tarjeta de crédito, sigue leyendo para descubrir cómo hacerlo de manera efectiva.

¿Por qué Refinanciar una Tarjeta de Crédito?

El primer motivo para considerar el refinanciamiento de una tarjeta de crédito es la reducción de la tasa de interés. Muchas personas se encuentran atrapadas en ciclos de deuda debido a las altas tasas de interés que presentan las tarjetas de crédito. Refinanciar puede permitirte acceder a una tasa más baja, lo que a su vez reduce el total que pagas en intereses, permitiéndote destinar más dinero al principal de la deuda.

Otro motivo es la consolidación de deudas. Si tienes múltiples tarjetas de crédito con saldos elevados, refinanciar te permite unirlas en una sola, simplificando tus pagos mensuales y ayudándote a manejar mejor tus finanzas. Una sola deuda puede ser más fácil de manejar que varias, y suele resultar en un ahorro significativo en intereses a largo plazo.

Finalmente, el refinanciamiento también puede mejorar tu puntaje de crédito. Al reducir tu utilización de crédito, es decir, el saldo en comparación con tu límite de crédito total, puedes ver un aumento en tu puntuación crediticia. Esto puede abrirte las puertas a mejores condiciones financieras en el futuro.

Opciones de Refinanciamiento

Existen varias opciones que puedes considerar para refinanciar tu tarjeta de crédito. La elección de la opción adecuada dependerá de tus circunstancias personales, incluyendo tu situación financiera y tu puntaje de crédito. Es fundamental investigar cada alternativa exhaustivamente antes de tomar una decisión. El objetivo es conseguir los mejores términos posibles para tu refinanciamiento y asegurarte de que puedas cumplir con los pagos a fecha.

Aquí exploraremos algunas de las opciones más comunes para refinanciar tu tarjeta de crédito, así como las ventajas y desventajas de cada una. Con la información adecuada, podrás tomar una decisión informada sobre cuál opción será más beneficiosa para ti.

1. Préstamos Personales

Una opción popular para refinanciar deudas de tarjetas de crédito es optar por un préstamo personal. Este tipo de préstamo puede ofrecerte una tasa de interés más baja que la que actualmente pagas en tus tarjetas de crédito. Además, los préstamos personales suelen tener plazos fijos, lo que te permite conocer exactamente cuánto pagarás cada mes y cuándo será totalmente saldada la deuda.

Al utilizar un préstamo personal para pagar tus tarjetas de crédito, no solo reduces la tasa de interés, sino que también simplificas tus pagos al tener una única deuda a gestionar. Sin embargo, es crucial buscar prestamistas que ofrezcan condiciones favorables y evitar aquellos que impongan altos gastos adicionales.

- Busca un prestamista con buenas tasas.

- Compara diferentes opciones de préstamos.

- Asegúrate de que no existan tarifas ocultas.

Optar por un préstamo personal puede ser una excelente estrategia para quienes buscan alivio inmediato de una carga de crédito alta, siempre y cuando se evalúen todas las opciones y se elijan términos favorables.

2. Transferencia de Saldo

Otra opción común es la transferencia de saldo, la cual te permite mover el saldo de una tarjeta de crédito a otra tarjeta que ofrezca una tasa de interés introductoria baja o incluso del 0%. Esta estrategia puede ser particularmente ventajosa si tienes una alta deuda en una tarjeta con un interés elevado, ya que te permite disminuir los costos de interés mientras pagas el saldo.

Sin embargo, es importante leer los términos y condiciones, ya que muchas tarjetas imponen tarifas por la transferencia de saldo. Además, las tasas introductorias son temporales, así que debes asegurarte de pagar el saldo antes de que la tasa se ajuste a un nivel más alto.

- Aprovecha las ofertas de transferencia de saldo a 0%.

- Verifica las tarifas de transferencia.

- Planifica un plan de pago efectivo para evitar tasas altas después del periodo promocional.

La transferencia de saldo puede resultar en ahorros significativos, pero es esencial gestionar tu deuda de manera adecuada para evitar caer nuevamente en gastos excesivos.

3. Tarjetas de Crédito con Interés Bajo

Otra opción es buscar tarjetas de crédito que ofrezcan tasas de interés más bajas. Algunas tarjetas están diseñadas para ofrecer tasas competitivas y recompensas, lo que puede ser ideal si planeas usar la tarjeta para compras cotidianas y puedes pagarla a tiempo.

Es crucial leer la letra pequeña y estar consciente de las condiciones relacionadas con el crédito. A veces, una atrayente tasa de interés inicial puede incrementarse después de un periodo, así que asegúrate de que puedes seguir cumpliendo los pagos.

- Investiga tarjetas de crédito con tasas de interés más bajas.

- Compara las tasas y condiciones de diversas tarjetas.

- Aplica solo si estás seguro de que puedes manejar el pago.

- Lea los términos y condiciones antes de aceptar.

Al elegir tarjetas de crédito con intereses bajos, puedes manejar tu deuda de manera más efectiva y evitar pagos excesivos de intereses, siempre y cuando te adhieras a tus planes de pago.

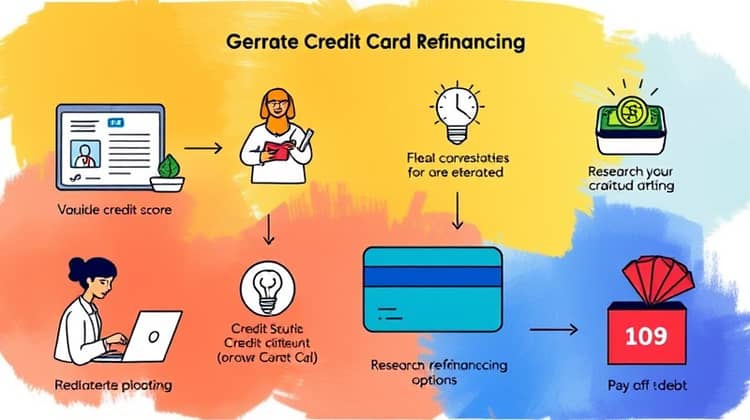

Pasos para Refinanciar tu Tarjeta de Crédito

El proceso de refinanciamiento de tu tarjeta de crédito puede parecer desalentador, pero con los pasos adecuados, puedes hacerlo de manera efectiva. Primero, evalúa tu situación financiera actual y determina cuánto debes y a qué tasas de interés. Esta información te ayudará a decidir qué opción de refinanciamiento es la más adecuada para ti.

Luego, revisa tu crédito y asegúrate de que tu puntuación no tenga errores que puedan perjudicar tus posibilidades de obtener mejores términos en tu refinanciamiento. Una vez que tengas toda esta información, puedes proceder con las opciones que has considerado.

- Evalúa tu deuda actual y tasas de interés.

- Revisa tu puntuación de crédito.

- Investiga las opciones de refinanciamiento.

- Solicita el refinanciamiento elegido y paga tu deuda.

Siguiendo estos pasos, podrás tomar decisiones informadas y efectivas para manejar tu deuda de crédito de manera más eficiente.

Consideraciones Importantes

Antes de proceder con cualquier opción de refinanciamiento, es esencial que consideres ciertos factores. La primera es la tasa real que se te estará cobrando después del refinanciamiento. Asegúrate de calcular si realmente estás ahorrando en comparación con tu situación actual.

También considera las comisiones y tarifas asociadas con cada opción. A veces, lo que parece ser una oferta atractiva puede incluir costos ocultos que, al final, pueden anular cualquier ahorro que logres.

- Asegúrate de entender el impacto en tu puntuación de crédito.

- Elige la opción más económica a largo plazo.

- Ten en cuenta las tarifas y comisiones ocultas.

- Considera tu capacidad de pago a futuro.

Ser consciente de estos factores te ayudará a tomar la mejor decisión para tu situación financiera y a evitar problemas en el futuro.

Conclusión

Refinanciar tu tarjeta de crédito puede ser una decisión inteligente si buscas reducir tus deudas y mejorar tu salud financiera. Con una evaluación cuidadosa de tus opciones y un plan en mente, puedes encontrar la solución que mejor se adapte a tu situación.

Recuerda que el refinanciamiento no es solo acerca de salvar en intereses, sino también de mejorar tu capacidad de pago y mantener un control real sobre tus finanzas. Si tomas decisiones informadas, puedes estar en un camino más sólido hacia la estabilidad financiera.