Entender la TAE (Tasa Anual Equivalente) es fundamental en el mundo financiero. Aunque muchos consumidores la han escuchado en al menos una ocasión, su significado exacto no siempre está claro. La TAE no solo es un número; representa el costo real de un préstamo o la rentabilidad real de un dinero invertido en un producto. El conocimiento sobre la TAE puede empoderar a los consumidores y permitirles tomar decisiones más informadas sobre sus finanzas.

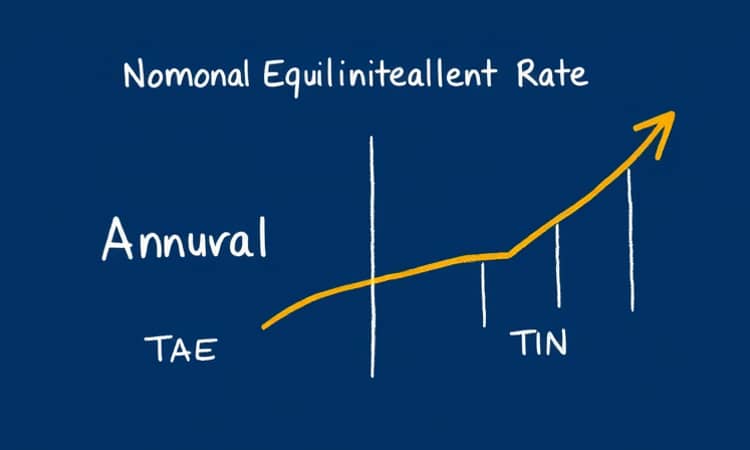

En este artículo, profundizaremos en qué es la TAE, cómo se calcula, y su importancia en diferentes contextos financieros. También compararemos la TAE con el TIN (Tipo de Interés Nominal) para ofrecer una visión clara de cómo estos indicadores interactúan y qué significan para el consumidor.

Así que si alguna vez te has preguntado cómo se determina la TAE de un préstamo o una tarjeta de crédito, o por qué es un indicador tan crucial, sigue leyendo mientras desentrañamos este concepto financiero.

¿Qué es la TAE?

La Tasa Anual Equivalente (TAE) es un término utilizado para expresar el coste efectivo de un préstamo o el rendimiento de un producto financiero, teniendo en cuenta no solo los intereses, sino también otros gastos y comisiones que pueden aplicarse. Se expresa en términos porcentuales y se calculan en función de una base anual.

Es esencial comprender que la TAE no es simplemente un número más en un contrato, sino una herramienta que permite a los consumidores comparar distintas ofertas de crédito de manera más clara. Sin una comprensión adecuada de la TAE, los consumidores podrían verse atrapados en deudas más allá de su capacidad de pago, sin conocer realmente el costo total que representan las decisiones financieras que toman.

Por lo tanto, la TAE se convierte en un indicador clave que proporciona una visión holística sobre lo que realmente implican ciertos productos financieros. Conocer su significado y cómo afecta tus finanzas cotidianas es el primer paso para ser un consumidor más consciente.

- Abarca el coste de los intereses y las comisiones.

- Permite comparar diferentes ofertas de préstamos o inversiones.

- Se expresa como un porcentaje anualizado.

La TAE se convierte así en una referencia esencial para cualquier persona que busque un préstamo, una hipoteca o cualquier tipo de financiamiento. Sin embargo, ¿cómo se calcula?

Cómo se Calcula

Calcular la TAE puede parecer complicado, pero en términos simples, refleja el coste total de un préstamo durante un año. Para calcularla se toman en cuenta el tipo de interés nominal y todos los gastos asociados al préstamo, como comisiones de apertura y seguros, entre otros. El resultado se expresa como un porcentaje anual.

Importancia de la TAE

La importancia de la TAE radica en que proporciona a los consumidores una base sólida para comparar diferentes productos financieros. No todas las ofertas de crédito son iguales, y al evaluar la TAE, los consumidores pueden determinar cuál es la opción más asequible. Esto es especialmente relevante en un entorno donde las tasas de interés pueden fluctuar enormemente entre diferentes entidades financieras.

Además, una comprensión clara de la TAE ayuda a los consumidores a evitar sorpresas desagradables. Muchas veces, un préstamo que parece tener una buena oferta inicial puede tener una TAE más alta debido a costos ocultos o condiciones desfavorables. Al estar consciente de la TAE, los consumidores están mejor preparados para identificar las mejores oportunidades en el mercado.

Por último, la TAE juega un papel fundamental en la planificación financiera personal. Ayuda a los individuos a evaluar su capacidad de pago y a tomar decisiones que se alineen con sus objetivos económicos a largo plazo. Ser consciente de la TAE es, por tanto, un paso crucial hacia una gestión financiera saludable.

TAE en Diferentes Contextos

La TAE se aplica en diversos productos financieros y, aunque sus fundamentos son los mismos, la forma en que se presenta y se aplica puede variar significativamente. Entender cómo se manifiesta la TAE en distintos contextos es vital para entender las implicaciones financieras en cada caso.

1. Préstamos Personales

Los préstamos personales suelen tener una TAE más alta que otros tipos de financiamiento, debido al mayor riesgo que representan para las entidades acreedoras. Estos préstamos pueden utilizarse para diversas finalidades, como consolidar deudas, financiar gastos imprevistos o realizar inversiones personales. Sin embargo, antes de optar por un préstamo personal, es vital comparar las TAE de diferentes ofertas para asegurarse de que se elige la opción más económica.

Por regla general, los préstamos con una TAE más baja son mejores, pero los consumidores deben estar atentos a los detalles que pueden no estar inmediatamente evidentes, como cargo por gestión o comisiones de apertura. Estos aspectos pueden alterar significativamente el costo total del préstamo y, por ende, el dinero que se termina pagando a largo plazo.

Además, la duración del préstamo y el perfil financiero del prestatario también pueden influir en la TAE. Las entidades financieras utilizan criterios como el historial crediticio y los ingresos del solicitante para determinar el riesgo, lo que puede afectar tanto la tasa como las condiciones ofrecidas.

2. Tarjetas de Crédito

Las tarjetas de crédito son otro ejemplo donde la TAE se convierte en un factor determinante. Perdidos entre la comodidad y las promociones atractivas de este producto financiero, muchas personas pasan por alto que las tarjetas de crédito generalmente presentan TAE elevadas, en comparación con préstamos personales que suelen contar con tasas más bajas.

La TAE de una tarjeta de crédito puede variar según el tipo de transacción: compras realizadas, retiradas de efectivo o transferencias de saldo, cada una de ellas puede tener su propia raíz en la TAE y otros cargos. Sin una comprensión clara de cómo se calculan las TAE de las tarjetas, los usuarios pueden terminar pagando mucho más de lo que inicialmente pensaban utilizar.

Por lo tanto, es crucial que los consumidores lean detenidamente los términos y condiciones de su tarjeta de crédito. Una evaluación exhaustiva de la TAE puede revelar ofertas no tan favorables escondidas detrás de los beneficios promocionales.

3. Hipotecas

En el caso de las hipotecas, la TAE cobra un papel vital. Dado que las hipotecas suelen ser compromisos financieros a largo plazo, incluso un pequeño cambio en la TAE puede resultar en ahorros significativos o mayores costos en el transcurso de los años. Por lo tanto, los futuros propietarios deben estar particularmente atentos a la TAE al momento de elegir su hipoteca.

Muchas veces, las entidades financieras ofrecen hipotecas con una TAE aparentemente baja, pero puede que incluyan comisiones o seguros obligatorios que se suman al costo total del préstamo. Esto resalta la necesidad de hacer una comparación exhaustiva entre ofertas para encontrar la más económica de acuerdo a las circunstancias personales.

Finalmente, en el contexto de las hipotecas, es crucial considerar factores adicionales, como la evolución del mercado y las expectativas de tasa de interés en el futuro. Ser consciente de cómo la TAE afecta a las hipotecas permite a los prestatarios planificar de manera más eficaz su futuro financiero.

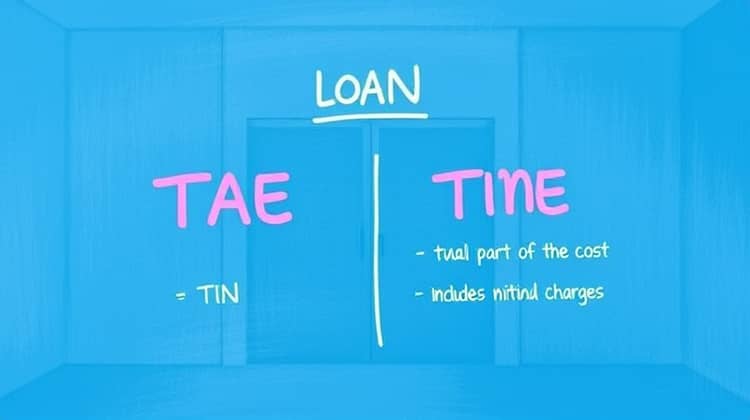

TAE vs. TIN

La TAE y el TIN son conceptos relacionados, pero distintos. El TIN (Tipo de Interés Nominal) solo refleja el costo de los intereses, mientras que la TAE incluye, además del TIN, cualquier cargo adicional asociado al préstamo, proporcionando una visión más clara del coste total que enfrentará el prestatario.

La principal diferencia radica en que la TAE ofrece una perspectiva más amplia sobre las condiciones del préstamo. Mientras que el TIN solo indica el porcentaje de interés que cobrarán las entidades, la TAE refleja el impacto real que tendrá ese préstamo en la economía del consumidor. La TAE es, por tanto, un mejor indicador de lo que realmente costará un préstamo en comparación con el simple TIN.

Asimismo, al comparar productos financieros, el uso de la TAE permite a los consumidores volverse más estratégicos en la elección, ya que presentará un panorama más amplio y profundo de lo que realmente tiene que gastar.

- La TAE incluye todos los coste asociados, como comisiones y seguros.

- El TIN solo considera el coste de los intereses del préstamo.

- La TAE permite una comparación más justa entre diferentes productos financieros.

Por lo tanto, es importante no solo fijarse en el TIN sino también considerar la TAE antes de tomar decisiones financieras. Así se podrán hacer elecciones más inteligentes y fundamentadas.

Conclusiones

En conclusión, la TAE es una herramienta fundamental que queda a disposición del consumidor para entender el costo real de los productos financieros. Ya sea en préstamos personales, tarjetas de crédito o hipotecas, la TAE se convierte en un recurso que permite evaluar y comparar opciones más efectivamente.

El conocimiento sobre la TAE permite no solo tomar decisiones más informadas, sino también empoderar a los consumidores para evitar caer en trampas de deudas. Comprender cómo se calcula y qué factores influyen en su valor puede cambiar la forma en que las personas manejan sus finanzas personales.

Por lo tanto, ser consciente de la TAE no solo es importante para evitar gastos innecesarios, sino que también ayuda a construir una base financiera sólida. Ser consumidor informado es la clave para alcanzar una mejor salud financiera.